摘要:2022年上半年,俄乌冲突导致全球经济增速预期下调,国际干散货航运市场仅有小幅增长,中小型船舶市场表现好于大船市场。下半年,全球铁矿石、煤炭、粮食等货物需求仍将保持稳定增长,国际干散货航运市场有望保持高位震荡反弹,沿海市场从低位回升。

一、2022年上半年干散货航运市场回顾

( 一 ) 国际市场回顾

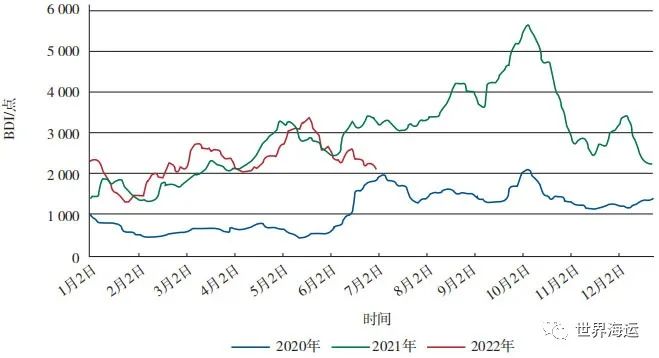

2022年上半年,国际干散货航运市场总体震荡上行,二季度末有所走软。一季度,俄罗斯对乌克兰采取特别军事行动导致全球经济增长预期减弱,运价承压回调。二季度大宗商品价格保持高位,两大洋矿山出货密集,粮食货盘活跃,印度大量采购进口煤,市场运价快速拉涨。近三年BDI走势如图1所示。

2022年1—6月,BDI均值为2 279点,同比微涨 1.0%。总体来看,中小型船市场表现优于大船市场:好望角型船 ( CAPESIZE 180K ) 5条代表性航线平均租金水平为18 089美元/天,同比下跌24.7%;巴拿马型船 ( PANAMAX 82K ) 5条代表性航线平均租金水平为24 876美元/天,同比上涨12.0%;超级大灵便型船 ( SUPRAMAX 58K ) 10条代表性航线平均租金水平为26 983美元/天,同比上涨28.4%;小灵便型船 ( HANDYSIZE 38K ) 7条代表性航线平均租金水平为25 782美元/天,同比上涨32.1%。2022年上半年BDI及各船型租金水平同比变化情况见表1。

表1 2022年上半年BDI及各船型租金水平同比变化情况

( 二 ) 沿海市场回顾

2022年上半年,受国内疫情影响,我国经济下行压力加大,电力需求不旺。今年1—5月全国发电量为32 484亿kWh,同比仅增长0.5%。其中,火力发电量为22 712亿kWh,同比下降3.5%;水电发电量为4 346亿kWh,同比增加17.5%。在全国发电量同比仅增长0.5%的背景下,水电大幅增长,对火电替代作用强于去年同期,对沿海煤炭运输市场产生了明显的影响。2022年上半年沿海运价指数及主要航线同比变化情况见表2。

表2 2022年上半年沿海运价指数及主要航线同比变化情况

二、2022年下半年干散货运力供给分析

截至2021年底,国际干散货船舶手持订单总计6 500万载重吨左右。近期运力拆解维持中速,预计2022年运力供给增速为2.5%,增速比上年下降1个百分点。2021年国际干散货运力及2022年预测见表3。

表3 2021年国际干散货运力及2022年预测

2021年沿海干散货运力共计2 235艘、7 494万载重吨,较2020年底增加262艘、699.6万载重吨,吨位增幅达到10.3%。近两年国内沿海市场有所好转,外购运力增多,拆解大幅放缓,运力将维持较快增长速度,我们调高2022年沿海市场运力增速至9.4%左右。近几年沿海干散货运力数据及2022年预测见表4。

表4 近几年沿海干散货运力数据及2022年预测

三、2022年下半年国际干散货运输需求分析

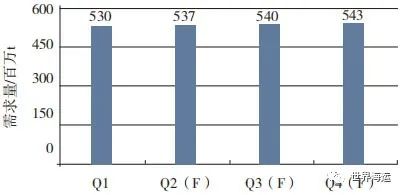

根据今年市场变化情况,我们调低干散货运输需求至54.72亿t,同比增长2.2%,增速较2021年有所放缓。2021年国际干散货海运需求及2022年预测见表5。

表5 2021年国际干散货海运需求及2022年预测

( 一 ) 铁矿石

上半年中国粗钢产量大幅减少,下半年将逐步恢复。除了俄罗斯、乌克兰外,其他主要钢铁生产国保持增产,铁矿石贸易格局也出现新变化。

1.上半年全球粗钢产量萎缩,铁矿石需求疲软

2022年1—5月,全球主要国家粗钢产量累计为 7.924亿t,同比下降3.5%。中国疫情反弹,导致上半年钢材消费同比大幅下降,钢厂主动减产增多。1—5月,中国粗钢产量4.35亿t,同比下降8.7%。另外,受俄乌冲突影响,乌克兰1—5月共生产424万t粗钢,同比下降52.8%。欧盟、日本和印度等国家和地区的粗钢产量仍保持增长态势。

2022年4月19日,国家发改委发布了《2022年粗钢产量压减工作进行研究部署》,全国粗钢产量压减工作将继续推进。截至目前,除山东、江苏提出相对明确的限产目标外,其余地区尚未公布具体限产目标。我们预设,2022年粗钢压减目标在3 000万t左右,1—5月已经超过目标,下半年中国的粗钢产量有望逐步回升。

2022年1—5月全球铁矿石贸易量约为6.23亿t, 同比减少4.2%。其中,中国铁矿石进口4.47亿t,同比减少5.1%,自澳洲和巴西两国的进口占比进一步提高到85%,非主流矿进口量下降明显。预计2022年中国铁矿石进口量为1.08亿t,同比下降2%。

2.下半年矿山赶进度将提高出货水平

巴西淡水河谷一季度铁矿石产量同比减少6%,但全年仍维持其原有财年目标3.2亿~3.25亿t不变。二季度以来,淡水河谷发运环比明显改善,巴西全年发货有望增加3%至3.67亿t。

澳洲方面,一季度力拓和必和必拓的产量减量明显,随着矿山更新项目稳步推进,在年产目标不变的情况下,下半年发货量将继续增加。FMG受益于Eliwana项目的增产,发运量有望增加1 000万t至2.2亿t左右。2022年澳洲铁矿石出口量将增加1.5%至8.86亿t。

3.总结

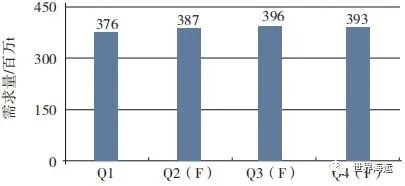

总体来看,中国持续限制粗钢产量,但随着上半年产量的大幅回落,下半年产量缩减的压力有所减轻,加上港口库存回落至1.25亿t的相对低位,补库需求有望逐步启动,将利好下半年的铁矿石进口。国外主要经济体粗钢产量将保持稳定增长态势,澳洲、巴西矿山为完成年度目标,下半年出货量有望增加,弥补上半年的缺量,全球铁矿石贸易趋向乐观。2022年国际铁矿石海运需求预测见图2。

( 二 ) 煤炭

受地缘政治冲突影响,全球煤炭价格飞涨,供给紧缺。2022年1—5月,全球煤炭贸易量为5.03亿t左右,同比下降0.3%。其中,中国累计进口煤炭9 595.5万t,同比下降13.6%。内外煤价倒挂是导致进口大减的主要原因,今年以来国际煤价大幅上涨,下游电厂偏向于采购内贸煤炭。预计2022年下半年中国煤炭进口仍将维持弱势局面,全年煤炭进口量将少于去年。

印度用电需求旺盛,煤炭紧缺。2022年1—5月煤炭进口在1亿t左右,2022年煤炭进口将增长4.8%达到2.5亿t。东南亚煤炭进口需求也有望增长4.8%至1.45亿t。

日本遇近年来最严重“电荒”,发电用煤需求有所增长;韩国持续高温干旱,电力供应紧张;预计日韩煤炭进口需求将有所增长至3.5亿t。

欧洲方面,俄乌冲突导致能源供应紧张,煤炭进口增多,转向美国、澳大利亚和印尼等进口,运距拉长,使用船型从中小船转向大船,全年进口将进一步增长1.22亿t左右,同比增长3.7%。

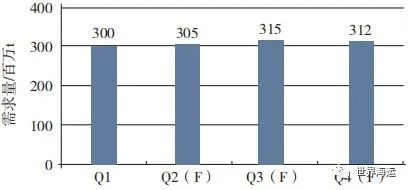

总体来看,今年以来全球煤炭海运贸易格局大幅调整,印度、东南亚及欧洲需求活跃,中国进口偏弱,下半年全球煤炭贸易在欧洲及东南亚等地区带动下有望恢复正增长。2022年国际煤炭海运需求预测见图3。

( 三 ) 粮食

受天气因素影响,巴西大豆产量下降,叠加欧洲粮仓出货不畅,加剧了全球上半年粮食供应的紧张。下半年全球粮食贸易在巴西玉米和美国大豆丰收的支撑下有望回升。

1.中国粮食进口保持稳定

2022年1—5月粮食进口量为6 652万t,较2021 年同期略减0.2%。其中大豆进口3 804万t,同比下降0.4%。今年以来,中国相继开放缅甸玉米和巴西玉米进口,允许俄罗斯全境小麦进口,解除加拿大油菜籽进口,寻找多元化的替代粮源,进一步保障粮食进口安全。预计在下半年,中国将进一步抢购全球粮食,进口量将保持稳中有增的态势。

2.南美大豆产量下降,美国大豆出口上调

据巴西农业部最新数据,今年1—5月巴西大豆出货量为4 620万t,同比减少8.5%。主要原因是去年底到今年初的拉尼娜现象导致的干旱引起关键产区的作物减产,这也是导致今年上半年粮食贸易增量较小的重要原因。美国方面,美国农业部预计2022/23年度美国大豆产量为1.25亿t,略高于2021年的产量1.2亿t,出口量预计为5 900万t,同比增长1 000万t左右,下半年大豆贸易的重心将向美湾集中。

3.巴西玉米丰产支撑粮食贸易

巴西农业部预计2021/22年度玉米产量为1.16亿t,同比增加32.8%,出口量估计为4 700万t,将达到历史最高纪录,高于上年的2 090万t。出口上调的原因包括产量上调,此外乌克兰出口中断导致国际玉米供应受限,也令巴西玉米出口需求量增加。

4.黑海地区谷物贸易有望逐步恢复

乌克兰素有“欧洲粮仓”之称,是世界第三大粮食出口国。在俄乌冲突爆发前,乌克兰每年向全球市场供应4 500多万吨谷物,其中约90%的谷物通过海运出口。乌克兰农业政策和粮食部表示,俄乌冲突爆发后,由于黑海等港口被封锁,粮食海运停滞,出口量锐减。之前乌克兰上半年谷物出口量通常为每月400万t左右,而2022年3月份以来基本没有任何粮食出口。俄罗斯今年1—5月粮食出口850万t左右,同比减少14.1%。黑海地区谷物出口旺季从下半年9月开始,近期联合国秘书长出访俄罗斯、土耳其等周边国家,协调恢复乌克兰粮食出口。欧洲国家也在帮助乌克兰出口粮食,欧盟方面希望通过包括多瑙河在内的欧洲大陆公路、铁路和水路,将部分乌克兰粮食运往市场。

5.总结

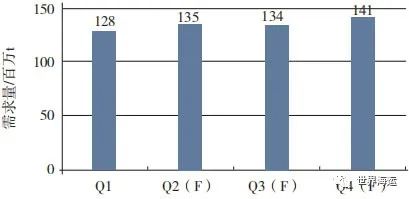

总体来看,2022年下半年粮食贸易市场偏向乐观,四季度美国大豆出口量将有明显增长,加上巴西玉米丰产支撑、黑海粮食出口受阻导致全球买家集中向美洲购买粮食,使得船舶运距拉长,中小型船舶市场预期仍然乐观。2022年国际粮食海运需求预测见图4。

( 四 ) 主要小宗干散货

小宗干散货贸易是今年上半年干散货运输市场的亮点,今年1—5月全球小宗干散货运输量达到9.21亿t,同比增长6.4%。

1.铝土矿

今年1—5月,全球铝土矿贸易量为7 720万t,同比增长16.6%。其中,中国共进口铝土矿5 575万t,同比增加23.7%,几内亚仍是主要进口来源国。

国产矿方面,2022年1—5月国内铝土矿产量共计2 683万t,同比减少35.8%。随着疫情缓解,以及国内一揽子刺激政策落地,汽车及新能源电力方面用铝或有较好提升,预计下半年我国仍将大量进口外矿来补充国产矿的不足。

2.钢材

今年1—5月,全球钢材贸易量达到6 130万t,同比增长6.2%。其中,中国出口钢材2 592万t。今年以来,国外钢材价格相对偏高,中国钢铁企业出口积极性增强。3月以来我国钢材出口量保持高位,主要原因是乌克兰危机引发海外市场短期紧缺,钢材价格大幅上涨,导致我国钢材出口优势显现,且短期仍有望保持旺盛。

3.总结

总体来看,2022年下半年铝土矿贸易将保持活跃,镍矿海运量保持稳定增长,钢材贸易仍有潜力,石油焦、水泥熟料、铜矿和锰矿等杂货均有小幅增长。2022年国际小宗干散货海运需求预测见图5。

四、2022年沿海干散货市场需求分析

( 一 ) 沿海煤炭下水量保持增长

今年1—5月国内原煤产量为18.1亿t,同比增长10.4%。由于国际煤价大幅上涨,国内煤价在政策导向下保持稳定,下游电厂采购需求转向内贸市场。今年以来煤炭增产保供持续,上游先进产能快速释放,有效保证了集港货源供给充足。在相关部门狠抓中长期合同履约率的情况下,煤炭供给紧张态势得以缓解。1—5月,全国主要港口内贸煤炭发运量完成3.56亿t,同比增长2.9%。其中,沿海港口内贸煤炭发运量为3.41亿t,同比增长5.2%,增速较去年同期下降18个百分点。

( 二 ) 非煤货种表现活跃

沿海非煤货种运输需求继续增长,根据交通运输部统计局数据,前5个月,沿海二程铁矿石运量为11 528万t,矿性建材运量为23 315万t,粮食运量为3 078万t,分别同比增长15.7%、5.7%、35.9%。钢材运量为7 137万t,同比下降14.3%。上述沿海二程铁矿石、钢材、矿性建材、粮食等4大货类小计运量达到4.51亿t,同比增长5.7%。

总体来看,国内疫情逐步受控,随着稳经济一揽子措施逐步落地,国内经济动能将逐步恢复,电力需求有望回升,粮食、砂石和二程矿等非煤货种将保持活跃。2022年中国沿海市场各主要货种需求预估见表6。

表6 2022年中国沿海市场各主要货种需求预估

五、市场结构大幅调整,利好市场形势

( 一 ) 集装箱市场和压港等因素仍为中小船

市场形成支撑集装箱市场运价高涨,导致杂货船承运集装箱的比例提高,主动降低了干散货的承运,使得小批量干散货货运量持续强劲,自下而上支撑着运价。集装箱市场自去年创出历史新高以后,近期有所回落,根据规律来看,在运力大幅交付之前,市场仍将保持高位水平。当前的集装箱订单多数在明、后年才开始下水,近两年仍有望保持较高水平,从而对中小型散货船市场形成支撑。

( 二 ) 贸易格局改变导致运输格局调整,运距拉长,对运输市场有正面推动作用

近年来,干散货贸易的运距呈现明显的拉长趋势。2001—2010年,散货船的每载重吨运力年度承运的货量,平均水平在8.9 t左右;2011—2020年, 平均水平下降到6.5 t左右;当前已经处于5.8 t左右水平。今年的俄乌冲突进一步加快了贸易格局的调整。未来随着几内亚以及南美资源出口亚洲的份额继续提高,干散货海运贸易的运距将继续拉长,增加运力需求。

六、2022年下半年干散货航运市场展望

( 一 ) 国际市场

综合估计国际干散货需求增速与运力增速的比例为2.2%:2.5%,处于合理水平。但由于俄乌冲突等因素导致全球干散货贸易链大幅调整,吨海里周转量需求将好于贸易量。因此,预计今年市场整体维持高位。

下半年市场将好于上半年。南半球雨季结束,迎来发货旺季;中国疫情缓解,稳增长政策落地;中国港口铁矿石库存偏低,下半年启动补库;欧洲重启煤电,钢材进口转向远东等地,格局变动拉大运距。预计下半年干散货市场将震荡反弹运行,中国稳增长政策力度是市场波动的主要变量。我们预测2022年的BDI均值在2 300~2 500点。

( 二 ) 沿海市场

随着上海疫情结束,各地稳经济政策陆续出台,我国经济逐步走出低谷,工业生产用电有望加速回升。6月份开始,全国陆续入夏,居民用电需求回升,火电燃煤日耗煤量将继续恢复性增长,加之进口澳煤限制持续,预计沿海煤炭运输需求会恢复性向好。近年沿海砂石运输需求增长较快,沿海钢材运输等也有望随着经济增速加快而保持强劲,国际巴拿马及以下船型继续强势,兼营运力将继续外流,沿海市场亦有望呈震荡反弹态势。

来源:《世界海运》