据货代网了解,ZIM今天公布了截至2023年9月30日的三个月和九个月的合并业绩。

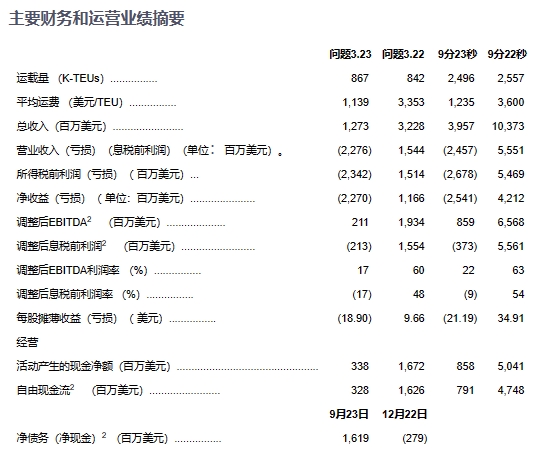

报告收入为12.73亿美元,净亏损为22.70亿美元(包括非现金减值亏损20.63亿美元)、调整后息税折旧摊销前利润(EBITDA)2.11亿美元和调整后息税前亏损2.13亿美元

修订后的2023年全年指引:预计调整后EBITDA为9亿美元-11亿美元,调整后息税前亏损为6亿美元-4亿美元

2023年第三季度亮点

第三季度净亏损为 22.70 亿美元(2022 年第三季度净收入为 11.66 亿美元),摊薄后每股亏损为 18.90 美元4(相比之下,2022 年第三季度每股摊薄收益为 9.66 美元)。本季度净亏损主要由20.63亿美元的非现金减值亏损所驱动

第三季度调整后息税折旧摊销前利润为2.11亿美元,同比下降89%

第三季度的经营亏损(息税前利润)为22.76亿美元,而2022年第三季度的营业收入为15.44亿美元

第三季度调整后息税前亏损为2.13亿美元,而2022年第三季度调整后息税前亏损为15.54亿美元

第三季度收入为 12.73 亿美元,同比下降 61%

第三季度运载量为86.7万标准箱,同比略有增长

第三季度每标准箱的平均运费为 1,139 美元,同比下降 66%

净杠杆率2截至 2023 年 9 月 30 日的 0.9 倍,而截至 2022 年 12 月 31 日的 0.0 倍;净债务为 16.19 亿美元,而截至 2022 年 12 月 31 日的净现金为 2.79 亿美元

ZIM总裁兼首席执行官Eli Glickman表示:“ZIM第三季度的业绩反映了当前的经营环境,因为需求仍然疲软,运费继续恶化。鉴于我们对近期运费的负面展望,我们录得约21亿美元的非现金减值损失,这对我们的净业绩产生了负面影响,并修改了我们的全年指引。我们现在预计2023年调整后EBITDA为9亿美元至11亿美元,调整后息税前利润亏损为6亿美元至4亿美元。

Glickman先生补充道:“我们目前正处于一个过渡期,我们预计过渡期将延续到2024年,在此期间,我们应该逐渐看到我们为增强ZIM的商业和运营弹性而采取的果断行动的好处。最重要的是,我们启动了船队更新计划,其中包括 46 艘新建集装箱船,其中 28 艘是“绿色”液化天然气船,随着旧船、更昂贵和效率更低的船舶的重新交付,我们预计这将改善我们的成本结构并推动长期盈利增长。

我们的每标准箱成本正在下降,我们预计将进一步降低我们的成本基础,因为我们的租赁新造船,包括总共 28 艘双燃料液化天然气集装箱船,将在 2023-2024 年期间加入我们的船队。

Glickman先生进一步补充道:“我们相信,我们在季度末约31亿美元的充裕总流动性将使ZIM能够在我们度过长期市场疲软的同时保持长期观点。具体而言,我们已采取重大的成本控制措施,合理化我们的产能并调整我们的网络,重点是最大限度地提高我们的现金状况并提供卓越的客户体验。此外,我们在第三季度与MSC达成了一项重要的新合作,以提高运营效率并进一步提升服务水平。

Glickman先生总结道:“展望未来,我们的重点是从当前的低迷中脱颖而出,处于比以往任何时候都更有利的地位。我们打算利用我们的核心价值观,利用数据驱动的战略和我们才华横溢的员工的创新精神,为客户和股东创造持久的价值。虽然短期内市场挑战可能会继续存在,但我们预计,我们采取的举措和稳固的市场地位相结合,将推动长期的盈利增长。

截至 2023 年 9 月 30 日的第三季度财务和经营业绩

2023 年第三季度的总收入为 12.73 亿美元,而 2022 年第三季度为 32.28 亿美元,这得益于运费的下降,但部分被运转量的小幅增长所抵消。

ZIM 在 2023 年第三季度运载了 86.7 万标准箱,而 2022 年第三季度为 84.2 万标准箱。2023 年第三季度每标准箱的平均运费为 1,139 美元,而 2022 年第三季度为 3,353 美元。

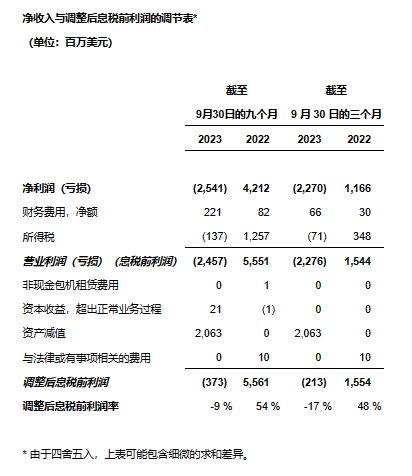

2023年第三季度的营业亏损(息税前利润)为22.76亿美元,而2022年第三季度的营业收入为15.44亿美元。2023年第三季度的经营亏损包括20.63亿美元的非现金减值亏损。2023年第三季度营业收入的下降主要是由于本季度录得的减值损失和上述收入的减少。

2023年第三季度净亏损为22.70亿美元,而2022年第三季度净收入为11.66亿美元。

2023年第三季度调整后EBITDA为2.11亿美元,而2022年第三季度为19.34亿美元。2023年第三季度调整后息税前亏损为2.13亿美元,而2022年第三季度调整后息税前亏损为15.54亿美元。2023年第三季度调整后EBITDA和调整后息税前利润率分别为17%和-17%。相比之下,2022 年第三季度分别为 60% 和 48%。

2023年第三季度经营活动产生的现金净额为3.38亿美元,而2022年第三季度为16.72亿美元。

截至2023年9月30日止九个月的财务和经营业绩

2023年前9个月的总收入为39.57亿美元,而2022年前9个月为103.73亿美元,主要受运费下降的推动。

ZIM 在 2023 年前 9 个月运载了 2,496,000 个标准箱,而 2022 年前 9 个月为 2,557,000 个标准箱。2023 年前 9 个月每标准箱的平均运费为 1,235 美元,而 2022 年前 9 个月为 3,600 美元。

2023年前9个月的经营亏损(息税前利润)为24.57亿美元,而2022年前9个月的营业收入为55.51亿美元。本期经营亏损包括2023年第三季度录得的20.63亿美元非现金减值亏损。2023年前九个月营业收入的下降主要是由于2023年第三季度录得的减值亏损和上述收入的下降所致。

2023年前9个月的净亏损为25.41亿美元,而2022年前9个月的净收入为42.12亿美元。

2023年前9个月调整后EBITDA为8.59亿美元,而2022年前9个月为65.68亿美元。2023年前9个月调整后息税前亏损为3.73亿美元,而2022年前9个月调整后息税前亏损为55.61亿美元。2023年前9个月调整后EBITDA和调整后息税前利润率分别为22%和-9%。相比之下,2022年前九个月分别为63%和54%。

2023年前9个月经营活动产生的现金净额为8.58亿美元,而2022年前9个月为50.41亿美元。

流动性、现金流和资本配置

截至2023年9月30日,以星的总现金头寸(包括现金及现金等价物以及银行存款和其他投资工具的投资)由截至2022年12月31日的46亿美元减少15亿美元至31亿美元。52023 年第三季度的资本支出总额为 1400 万美元,而 2022 年第三季度为 6200 万美元。截至 2023 年 9 月 30 日的净债务头寸为 16.19 亿美元,而截至 2022 年 12 月 31 日的净现金头寸为 2.79 亿美元,变动了 18.98 亿美元。截至2023年9月30日,ZIM的净杠杆率为0.9倍,而截至2022年12月31日为0.0倍。

在公司2023年指引中使用非国际财务报告准则指标

公司2023年全年指引中包含的非国际财务报告准则财务指标与相应国际财务报告准则指标的调节表无法前瞻性地进行。特别是,公司尚未调节其调整后的EBITDA和调整后的EBIT,因为由于公司调整的未来成本和费用的不确定性和潜在可变性,这些非IFRS财务指标与相应的IFRS指标之间的各种调节项目无法在不合理努力的情况下确定,其影响可能很大。 所有这些都难以预测,并且经常发生变化。

更新的 2023 年全年指引

公司修订了2023年全年的指引,目前预计调整后的EBITDA将在9亿美元至11亿美元之间,调整后的息税前利润亏损在6亿美元至4亿美元之间。此前,公司预计调整后息税折旧摊销前利润(EBITDA)在12亿美元至16亿美元之间,调整后息税前利润亏损在5亿美元至1亿美元之间。这一指引反映了运费的持续疲软和公司所有交易的需求疲软。

来源:ZIM官网